金融DXとは?3大メリット・課題・進め方・成功事例10選も紹介

DX(デジタルトランスフォーメーション)とは、デジタル技術を活用し、業務やサービス、ビジネスモデルを変革し、企業の競争優位性を高める取り組みのことです。

DXの動きは、メガバンクをはじめとする金融業界においても進んでいます。三菱UFJ銀行による生成AIの業務への導入やみずほ銀行のメタバースへの参入など、大きな話題を読んだ取り組みも多数あります。

本記事では、金融業界におけるDXについて、メリット、課題、推進方法、日本企業の成功事例とともにわかりやすく解説していきます。

目次

- 金融DXとは?

- 金融業界でDXが重要視されている3つの理由

- 金融DXがもたらす3つのメリット

- 金融DXにおける4つの課題

- 金融DXの成功事例10選

- ①【三菱UFJ銀行】ChatGPT利用で月22万時間の労働時間削減へ

- ②【SMBCフィナンシャルグループ】契約件数200万件以上のモバイル総合金融サービス「Olive」を提供

- ③【りそな銀行】ToC向けワンストップ金融サービスアプリの提供

- ④【クレディセゾン】10年の歳月をかけ、レガシーシステムから脱却

- ⑤【みずほ銀行】メタバース上に店舗を開設し、決済機能提供などを検討

- ⑥【東京証券取引所】オンラインでETF取引ができるシステムをアジャイル開発

- ⑦【南都銀行】営業店端末全廃を掲げ、行員の業務時間半減を目指す

- ⑧【三井住友海上火災保険】AIによるスコアリングなど様々な新規ソリューションを提供

- ⑨【SOMPOホールディングス】データに基づく適切な災害予測により防災対策に貢献

- ⑩【東京海上ホールディングス】IoT搭載のドラレコにより交通事故削減に貢献

- 金融DXを進めるための6つのステップ

- 金融DXを成功させるための5つのポイント

金融DXとは?

DX(デジタルトランスフォーメーション)とは、デジタル技術を活用し、業務やサービス、ビジネスモデルを変革し、企業の競争優位性を高める取り組みのことです。

金融業界においてもDXの動きは進んでいます。銀行口座の取引や証券取引がオンラインでもできるようになったことはDXの代表例です。他にも、銀行窓口のオンライン化やチャットボットによる顧客対応の自動化、生成AIによる各種文書作成の自動化など、様々な取り組みが進められています。

金融庁が令和3年6月に発表した「金融機関のITガバナンス等に関する調査結果レポート」によると、地域銀行のうち94.2%がクラウドサービスを導入していることが明らかとなりました。また、RPAを導入していると回答した地域銀行は8割以上、AIを導入済みと回答した地域銀行も5割に達しています。

また、メガバンクにおいても、三菱UFJ銀行が行内にChatGPTを導入したり、三井住友銀行が総合金融アプリ「Olive」をリリースするなど、積極的にデジタル化の取り組みが進められています。

※金融DXを検討・推進する際に必ず押さえておきたい、基礎知識から進め方、ポイントまでをまとめた資料をダウンロード頂けます。

⇒DX推進まるわかりガイドブックの資料ダウンロードはこちら(無料)

金融業界でDXが重要視されている3つの理由

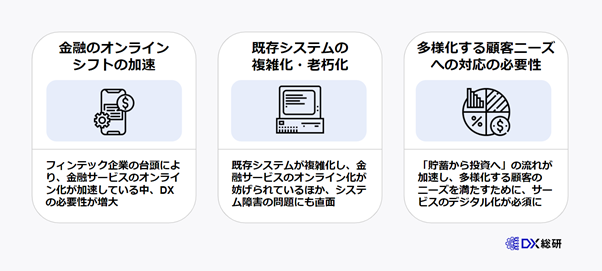

金融業界でDXが重要視されている理由として、主に以下の3つが挙げられます。

- ①フィンテック企業の台頭による金融のオンラインシフトの加速

- ②既存システムの老朽化・複雑化

- ③多様化する顧客ニーズへの対応の必要性

それぞれについてわかりやすく紹介していきます。

①フィンテック企業の台頭による金融のオンラインシフトの加速

近年、楽天やGMOなどのIT企業が次々とネットバンキングサービスを提供し始めるなど、金融サービスのオンラインシフトが加速しており、リアル店舗中心の従来型の銀行のシェアに食い込んでいます。

また、金融×テクノロジーをかけ合わせたフィンテックという言葉があるように、近年、多くのIT企業やスタートアップがオンラインの金融サービスの提供に乗り出しています。オンライン決済サービスのPayPayやオンライン会計ソフトのfreeeなどはその代表例です。

このように、多くの企業がオンラインの金融サービスの提供を始めている中、従来型の銀行はこれに対応する必要性に迫られています。その手段として、デジタル技術を用いた新規サービスの創出やビジネスモデルの変革といったDXの取り組みが注目されています。

②既存システムの老朽化・複雑化

金融機関が抱える問題として、既存システムが老朽化・複雑化し、システム障害の原因となったり、各種サービスのオンライン化が妨げられたりしているというものが挙げられます。みずほ銀行で複数回に渡り発生したシステム障害の問題はその典型例です。

従来からある金融機関のシステムの多くでは、COBOL(コボル)という古いプログラミング言語が使われていますが、現在ではCOBOLを扱える人がほとんどいなくなっています。システムの中身を理解できる人がいないため、システムを刷新することが難しくなっているのです。

このような状況において、金融機関が新興のIT企業に対抗するためには、DXによって既存のシステムを改革して業務プロセスを刷新し、オンラインシフトに対応した新たなビジネスモデルを構築することが重要です。

③多様化する顧客ニーズへの対応の必要性

「貯蓄から投資へ」というキーワードが話題になり、2024年からは新しいNISA制度が開始されたように、近年、銀行口座に現金を預けるのではなく、株式や社債、不動産などの金融商品に投資しようという動きが高まっています。

金融庁の発表によると、NISA口座数は、2014年1月には500万弱だったのに対し、2023年末には2,100万口座まで増加しています。また、野村アセットマネジメントが2024年3月に実施したアンケート調査では、株式や投資信託を保有している人の割合は年々増え続け、2024年には40%近くにまで達しています。

さらに、近年では、FXや暗号資産など様々なタイプの金融商品が登場しており、消費者の金融ニーズはかつてないほどに多様化しています。

これらの金融商品は、オンライン上で取引されるのが一般的であり、DX推進によるサービスのオンライン化が重要となっています。

出典:野村アセットマネジメント「投資信託に関する意識調査2024」

金融DXがもたらす3つのメリット

金融DXがもたらすメリットとして、以下の3つが挙げられます。

- ①オンライン化による金融サービスの質の向上

- ②業務の自動化・効率化による生産性の向上

- ③新たなビジネスモデルの創出

それぞれについてわかりやすく紹介していきます。

※300事例の分析に基づく、金融DXの推進方法の13の王道パターンと成功事例をまとめた資料をダウンロード頂けます。

①オンライン化による金融サービスの質の向上

DXの取り組みとして、銀行口座取引や証券取引等のオンライン化を進めることにより、顧客は、わざわざ窓口に訪れる必要がなくなり、24時間365日取引が可能となります。

また、取引のオンライン化は、銀行口座振込みや証券取引における手数料の低コスト化というメリットももたらします。

このように、あらゆる金融活動がオンライン化されることで、利便性の向上、低コスト化などのメリットが生まれ、金融サービスの質が向上します。

②業務の自動化・効率化による生産性の向上

DXの取り組みは、社内の業務効率化にも貢献します。各種文書のデジタル化により紙のやり取りをなくしたり、チャットボットにより顧客からの問い合わせ対応を自動化したりすることで、無駄な作業にかかる時間を減らし、生産性を高めることができます。

また、ChatGPTで話題の生成AIは、人間のような自然な会話や文章作成を得意としており、上手に活用することで、様々な業務を効率化することができます。例えば、三菱UFJ銀行は、行内にChatGPTを導入し、稟議書などの社内文書のドラフトなどに活用しています。これにより、月22万時間分の労働時間削減が可能であると試算しています。

③新たなビジネスモデルの創出

デジタル技術やITツールを活用することで、新たな商品/サービスやビジネスモデルを創出することができます。例えば、三井住友銀行は、口座管理や資産運用などがオンライン上でできる総合金融アプリ「Olive」をリリースし、200万アカウントを突破しています。

また、AIがデータを分析して顧客ごとにパーソナライズされた貯蓄/資産運用アドバイスを提供するサービスや、メタバース空間上で金融知識を学べるサービスなど、最新の技術を活用した新たなサービスも続々と登場しています。

このように、金融分野でのDXは、既存の金融サービスのあり方を大きく変え、新たなビジネスモデルの構築につながります。

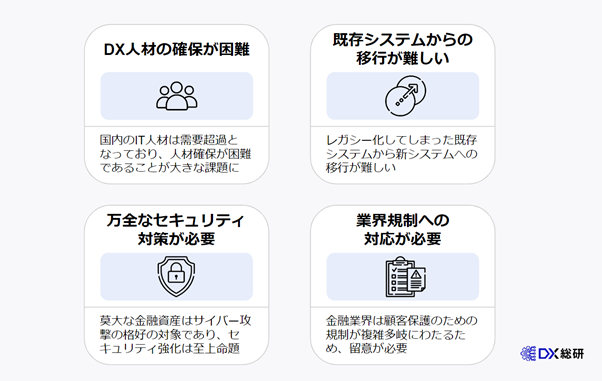

金融DXにおける4つの課題

金融DXを推進する上で企業が直面し得る課題として、主に以下の4つが挙げられます。

- ①DX人材の確保が困難

- ②既存システムからの移行が難しい

- ③万全なセキュリティ対策が必要

- ④業界規制への対応が必要

それぞれについてわかりやすく紹介していきます。

※DX総研では経験豊富なコンサルタントによる、DXに関する個別無料相談会を実施しております。DXで行き詰った方、自社に合った推進方法の検討などでお困りの方は、お気軽にご相談ください。

①DX人材の確保が困難

金融DXを推進するには、最新のテクノロジーを使いこなせるエンジニアはもちろん、ビジネス戦略とデジタル活用の両方に知見をもつリーダーが必要となります。

もっとも、多くの金融機関は、このようなDX人材の獲得に苦労しています。経済産業省の調査によると、国内のIT人材の需要は拡大し続けるのに対し、供給は2019年をピークに減少しており、2030年にかけて40〜80万人規模で不足すると予想されています。希望通りにDX人材の採用が進むことは非常に稀という状況なのです。

そのため、短期的には外部のコンサルティング会社の支援を受けて体制を強化しつつ、中長期的には人材育成や採用の仕組みを強化していく必要があります。

②既存システムからの移行が難しい

DXには、既存システムから新システムへの移行作業が伴います。システムの移行そのものに加え、データのフォーマット変換や新たな作業プロセスの設計、利用する従業員への研修など、様々な取り組みが必要となります。

特に、複雑化・ブラックボックス化が進みレガシー化してしまったシステムからの移行に取り組む場合、その技術的・工数的なハードルはかなり高く、現場が難色を示すということは少なくありません。

一方で、移行の難易度が高くなっていることは、そのシステムを利用し続けるための運用コストやリスクが大きくなっていることを意味する場合が多いため、移行に取り組む意義はより大きいと言えます。

③万全なセキュリティ対策が必要

金融機関は、顧客の資金や個人情報など、重要な資産やデータを保管するため、万全なセキュリティを確保することは極めて重要です。

金融機関が保有する莫大な資産を狙ったサイバー攻撃は後を絶たず、2015年には三菱UFJ銀行で不正アクセスによる預金口座明細などの情報流出事件、2023年にはアフラック生命保険でサイバー攻撃による保険加入者の個人情報流出事件が発生しました。

情報流出は、金融機関としての信頼性を損なうだけでなく、顧客から厳しい責任追及がなされ得る事態であり、サイバーセキュリティの強化は多少コストをかけてでも取り組むべき最優先課題と言えます。

④業界規制への対応が必要

金融機関が新たな商品やサービスを提供する場合には、各種金融規制に注意する必要があります。

例えば、オンライン上で新たな金融サービスを提供する場合には、金融商品法や資金決済法上、ライセンスや許可が必要とならないかを確認する必要があります。また、インターネットを通じて顧客の個人情報を取得する場合には、個人情報保護法に注意しなければなりません。

このように、複雑多岐にわたる各種規制を遵守しながらDXを推進するためには、必要に応じて弁護士などの専門家にも相談することが重要となります。

金融DXの成功事例10選

金融DXの成功事例10選は以下の通りです。

- ①【三菱UFJ銀行】ChatGPT利用で月22万時間の労働時間削減へ

- ②【SMBCフィナンシャルグループ】契約件数200万件以上のモバイル総合金融サービス「Olive」を提供

- ③【りそな銀行】ToC向けワンストップ金融サービスアプリの提供

- ④【クレディセゾン】10年の歳月をかけ、レガシーシステムから脱却

- ⑤【みずほ銀行】メタバース上に店舗を開設し、決済機能提供などを検討

- ⑥【東京証券取引所】オンラインでETF取引ができるシステムをアジャイル開発

- ⑦【南都銀行】営業店端末全廃を掲げ、行員の業務時間半減を目指す

- ⑧【三井住友海上火災保険】AIによるスコアリングなど様々な新規ソリューションを提供

- ⑨【SOMPOホールディングス】データに基づく適切な災害予測により防災対策に貢献

- ⑩【東京海上ホールディングス】IoT搭載のドラレコにより交通事故削減に貢献

それぞれの事例についてわかりやすく紹介していきます。

※金融業界を含む最新のDX成功事例50選の取り組みや成果をまとめた資料をダウンロード頂けます。

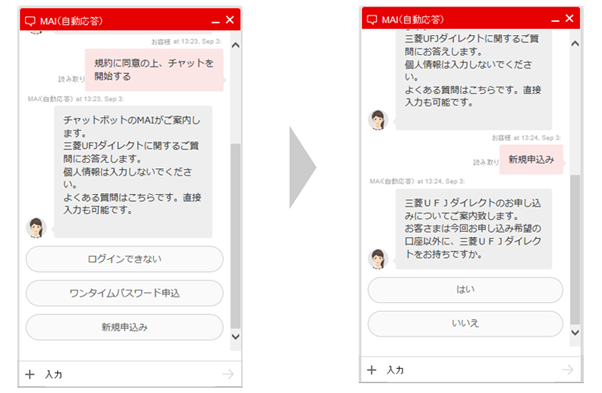

①【三菱UFJ銀行】ChatGPT利用で月22万時間の労働時間削減へ

三菱UFJ銀行は、AIを活用した様々な取り組みを実施し、DXを推進しています。近年では、対話型生成AI「ChatGPT」を自社専用にカスタマイズして導入し、稟議書などの文書作成業務の自動化・効率化を目指す取り組みが注目されています。

【課題・背景】

- 銀行業務では、稟議書や融資申込書など様々な文書の作成業務が発生し、多くの工数がかかっており、行員の負担となっていた

【具体的な取り組み】

- 4万人の行員を対象にChatGPTの利用を開放。自社独自にカスタマイズし、セキュリティ対策を施した安全な利用環境を構築

- AIを搭載したチャットボットを導入し、顧客からの問い合わせに対応

【得られた成果】

- ChatGPTを稟議書作成や社内文書ドラフトに活用することで、月22万時間以上の労働時間削減効果を試算

- チャットボットにより24時間365日の顧客対応が可能となり、行員の業務負担の軽減と顧客満足度の向上を実現

※金融業界を含む、国内外の最新AI/ChatGPT活用事例50選をまとめた資料をダウンロード頂けます。

⇒AI/ChatGPT活用事例50選の資料ダウンロードはこちら(無料)

②【SMBCフィナンシャルグループ】契約件数200万件以上のモバイル総合金融サービス「Olive」を提供

SMBCフィナンシャルグループはDXの進展によるビジネスモデルの転換や業界地図の塗り替えを機会・脅威と認識し、プロダクト・サービスの高度化、新たなビジネスモデルの創造に取り組んでいます。

同社は新規預金口座開設数はネット銀行が席巻する状況を受け、SMBC・SMCCが中心となり、同社と資本業務提携関係にもあるSBIグループとも連携し、モバイル総合金融サービス「Olive」を開発しました。

【課題・背景】

- 多くのIT企業が金融サービス事業に参入する中、競争力を保つべくオンラインサービスの提供に乗り出す必要性に迫られていた

【具体的な取り組み】

- モバイル総合金融サービス「Olive」を開発・提供。1つのスマホアプリ・1つのIDで、銀行口座、カード決済、証券、保険という複数のサービスを利用可能に

- 振込業務がネットで完結する法人向けネットバンキング「Web21ライト」を提供

【得られた成果】

- Oliveは、2023年3月のリリース後、2024年2月までの間で契約件数200万件を突破

- 店舗網のない地域のお客さまや高齢のお客さまとの取引が拡大し、個人顧客の新規口座開設数は銀行業界トップクラスにまで増加

- Web21ライトは、低コストで銀行取引を簡単に行えることから、多くの企業の支持を集め、9万社以上が利用

③【りそな銀行】ToC向けワンストップ金融サービスアプリの提供

【課題・背景】

- 銀行の預貸金の利ザヤ減少により、アプリなどのサービス提供による手数料など、新たな収益確保の必要性に迫られていた

【具体的な取り組み】

- 個人顧客向けに、残高確認、振込、公共料金支払い、海外送金、投資運用、ローン、保険申込などがすべて行える「りそなグループアプリ」の提供

- 提携企業に対し、りそなグループアプリ提携基盤の提供

- APIエコノミーで地銀連合形成

【得られた成果】

- 普通預金や定期預金、資産運用やローンなど、口座状況をいつでもワンタップで確認可能に

- お金を貯めたい目的と金額に応じた積み立て方の提案や、レポートであなたの支払いを自動で見える化など資産形成をアプリがサポート

- AIが口座状況や銀行取引を分析し、ムダな出費や貯金についてパーソナライズされたアドバイスを提供し、顧客満足度が向上

- 過去1か月で25,000件以上クリックされ、App Storeは4.6、Google Playは4.3の評価を獲得

④【クレディセゾン】10年の歳月をかけ、レガシーシステムから脱却

日本を代表するクレジットカード会社であるクレディセゾンは、他の金融機関と同様、レガシーシステムの存在に頭を悩ませており、中でもクレジットカードの基幹システムの複雑化は、新機能追加や改修を妨げる大きな障害となっていました。

今回の取り組みでは、クラウドを活用することで古いシステムを刷新し、レガシーシステムからの脱却に成功しました。

【課題・背景】

- クレディセゾンのクレジットカード基幹システムは、古いプログラミング言語を基に形成された複雑なシステムで、機能追加や改修が困難であり、エンジニアの確保にも苦戦していた

【具体的な取り組み】

- 社内API基盤を内製し、クラウドを活用して基幹システムの刷新を試みるプロジェクトを開始

- 約10年の歳月をかけて新たなシステム「HELIOS」を構築。総投資額は2,200億円に

【得られた成果】

- クレジットカード事業の新製品開発や新機能の追加が迅速に行えるようになり、事業の成長につながった

⑤【みずほ銀行】メタバース上に店舗を開設し、決済機能提供などを検討

みずほフィナンシャルグループは次世代チャネルとしての有用性を検証する目的で、2022年8月に開かれる世界最大のメタバースイベントである「バーチャルマーケット2022」への出展を発表しました。

【課題・背景】

- 金融と非金融の融合による「次世代金融への転換」を推進し、新たなビジネスの創出や生産性向上を目指したい

【具体的な取り組み】

- メタバース空間上に銀行店舗をイメージしたブースを出店し、ボルダリング体験やオリジナル3Dモデルの配布をはじめ、ゲストを招いた金融知識に関する座談会を行う

- 将来的にはメタバース上の店舗にて資産形成の相談や商談を実施したり、決済手段の提供などを含めたメタバース上での新たな経済活動に対するソリューションの提供を目指す

【得られた成果・今後の展望】

- メタバースの特性を活かした今までにない顧客体験やビジネスチャンスを創造

- 資産形成・住宅ローン・相続などに関する個人のお客さま向けコンサルティングサービス、為替相場・産業動向等のセミナー開催、法人のお客さま同士の交流(ミートアップや商談会)等、幅広い領域が対象となる見込み

※700社以上のご担当者様にお読みいただいている、金融業界を含む、国内外の最新メタバース/XR活用事例101選をまとめた資料をダウンロード頂けます。

⇒メタバース/XR活用事例101選の資料ダウンロードはこちら(無料)

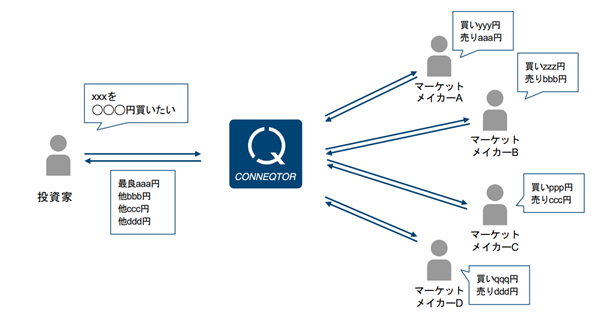

⑥【東京証券取引所】オンラインでETF取引ができるシステムをアジャイル開発

日本の主要株式市場を運営する東京証券取引所は、経済産業省と共同で、優れたDXの取り組みを行った企業を選定するDX銘柄の制度を推進しています。

一方で、東証自身もDXの取り組みに力を入れており、2021年2月には上場投資信託(ETF)のオンライン取引システムを導入しました。

【課題・背景】

- ETFの取引では、証券会社が電話で各金融機関の希望価格を聞いたうえでマッチングを行っていたが、手間と時間がかかっていた

【具体的な取り組み】

- 2019年11月から、富士通の協力のもと、ETFのオンライン取引システムの開発に着手。アジャイル開発の手法を取り入れ、MVP(Minimum Viable Product、検証可能な必要最小限のプロダクト)を素早く作って頻繁に改善を繰り返した

- 2021年2月1日からETFのオンライン取引システム「CONNEQTOR(コネクター)」を本格的に導入、金融機関向けに開放

【得られた成果】

- 機関投資家は、CONNEQTOR上でETFの価格提示や発注を行えるようになり、取引が円滑化

- システム導入後の約5か月間で約40社の金融機関がCONNEQTORを利用、信用金庫・信用組合や地方銀行にまで利用が広がる

- 2024年4月のCONNEQTOR経由の月間売買代金が過去最高の2,908億円を突破

⑦【南都銀行】営業店端末全廃を掲げ、行員の業務時間半減を目指す

奈良県を基盤とする南都銀行は、営業店全店において業務端末を原則全廃し、窓口での書類手続きや現金の手渡しを削減、浮いた時間を顧客へのコンサルティングなどの本質的な業務に投下する大胆なDX施策に取り組んでいます。

【課題・背景】

- 口座開設手続きや高額の振り込み取引などは、窓口で対面で行われており、行員の業務を圧迫していた

【具体的な取り組み】

- 営業店舗に配備した業務端末を原則全廃するという大胆な施策を掲げる

- 高額取引など、従来は窓口のみで対応していた取引も、来店客自らATM等で操作する方法に移行

- 大半の取引や手続きを顧客自ら行えるようになる準セルフ型ATMを設置

【得られた成果・今後の展望】

- 紙の口座開設申込用紙を撤廃し、タブレットでの手続きにしたことで、口座開設にかかる時間を3分の1にまで短縮することに成功

- 入出金や振り込みにかかる窓口での処理時間も半分以下に。窓口数を削減し、コストカットに寄与

- 最終的には、行員の業務時間を半減できると見込んでおり、浮いた時間を資産運用に関する相談や営業力の強化などに充てる計画

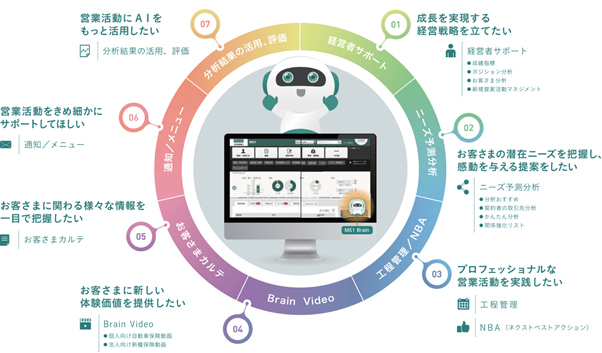

⑧【三井住友海上火災保険】AIによるスコアリングなど様々な新規ソリューションを提供

大手損害保険会社の三井住友海上火災保険は、AIをさまざまな業務に活用し、サービスの質の向上・顧客満足度向上といった成果をあげています。

【課題・背景】

- よりパーソナライズされた体験を提供するために、AIによりデータを科学的に分析・理解・活用し、効率的かつ正確なサービスを提供したい

【具体的な取り組み】

- AIによる自動車ローンスコアリングサービスを実装

- AIが災害時の被害推定を可視化する防災ダッシュボードを提供

- 損保業界で初めてAIチャットボットによる顧客対応を実施

【得られた成果】

- 公正かつ迅速な保険審査が可能となり、保険審査の質の向上や保険収益の増加を実現

- 災害発生時の被害推定をダッシュボード上にわかりやすく可視化することで、地域社会の防災対策を支援

- AIチャットボットが24時間265日、顧客からの問い合わせに即時に応答可能となり、顧客満足度が向上

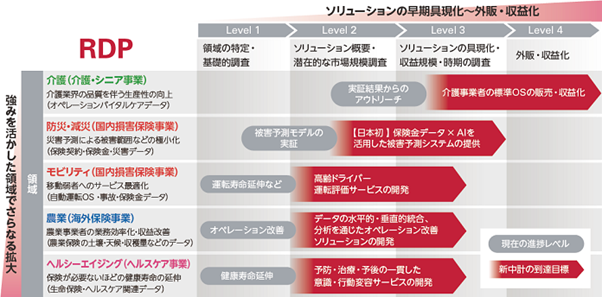

⑨【SOMPOホールディングス】データに基づく適切な災害予測により防災対策に貢献

SOMPOホールディングスは、「安心・安全・健康のテーマパーク」の実現に向け、保険事業を基盤として、モビリティやヘルスケア、ソフトウェアプラットフォームなど幅広い領域においてAIやビッグデータなどの先端デジタル技術の活用を進めつつ、DXの取り組みを進めています。

【課題・背景】

- 顧客にとって「安心・安全・健康」な世界を目指し、先端デジタル技術の積極的な活用を通じて社会課題の解決を図り、レジリエントで持続可能な社会を実現したい

【具体的な取り組み】

- 保険・介護事業で得られたデータを統合したリアルデータプラットフォーム(RDP)の構築

- データ活用によるバイタルデータ等の一元化など介護×RDPの取り組みを推進

- 国内損保事業から得られた保険金データとAIを組み合わせることで、正確な被害予測システムを開発

【得られた成果】

- 介護業界における早期の標準OS化を実現し、介護オペレーションを改善、最適化

- データに基づく正確な災害予測により、保険料の最適化を図るとともに、地域の防災対策に貢献

⑩【東京海上ホールディングス】IoT搭載のドラレコにより交通事故削減に貢献

東京海上ホールディングスは、事故対応のプロセスにおいて各種デジタルツールを活用する価値の焦点を、顧客の不安やストレスの解消に置き、事故解決の初めから終わりまでシームレスなサービスを提供しています。

【課題・背景】

- 交通事故を未然に防ぐソリューションによって、本業の損害保険事業の採算性を確保しつつ、人々の安全に貢献したい

【具体的な取り組み】

- 国内大手損保としては初めて、IoT技術を活用した個人向けドライブレコーダーを開発・販売

- ドライブレコーダー端末から得られた150億kmを超える自動車運行データを活用し、さらなる事故削減に向けたサービス開発を目指す

【得られた成果】

- 事故削減効果約13%上昇、事故解決日数短縮効果として約15%上昇

- 個人向けドライブレコーダー「ドライブエージェントパーソナル」は2023年3月に累計契約件数100 万台を突破

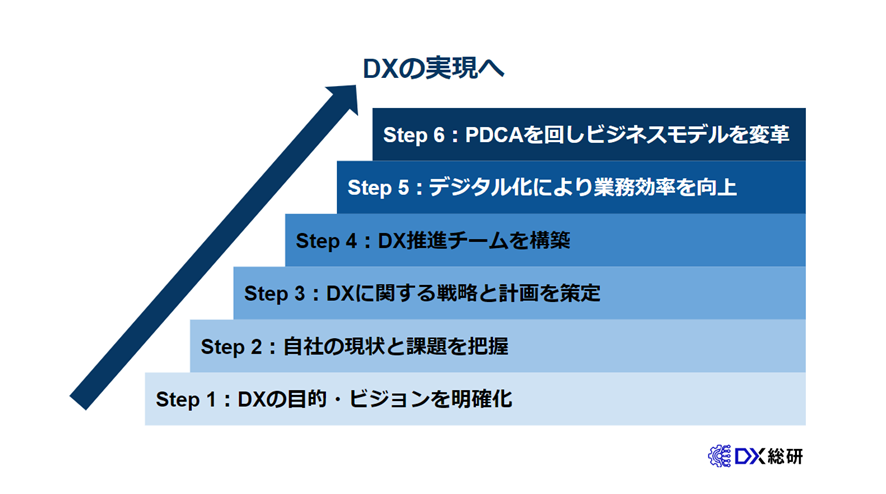

金融DXを進めるための6つのステップ

金融DXの進め方は大きく6つのステップに分けられます。

それぞれのステップについてわかりやすく解説していきます。

※300事例の分析に基づく、DXの成功に向けて外せない25のポイントをまとめた資料をダウンロード頂けます。

⇒DX成功へのチェックリストの資料ダウンロードはこちら(無料)

ステップ1:DXの目的・ビジョンを明確化する

DX推進の最初のステップとして、DXの目的・ビジョンを明確化しましょう。

「DX推進後の理想の自社の姿」を明確に設定することで、その後の取り組み内容や優先度、進め方などを決定する軸とすることができ、ブレることなくプロジェクトを推進できます。

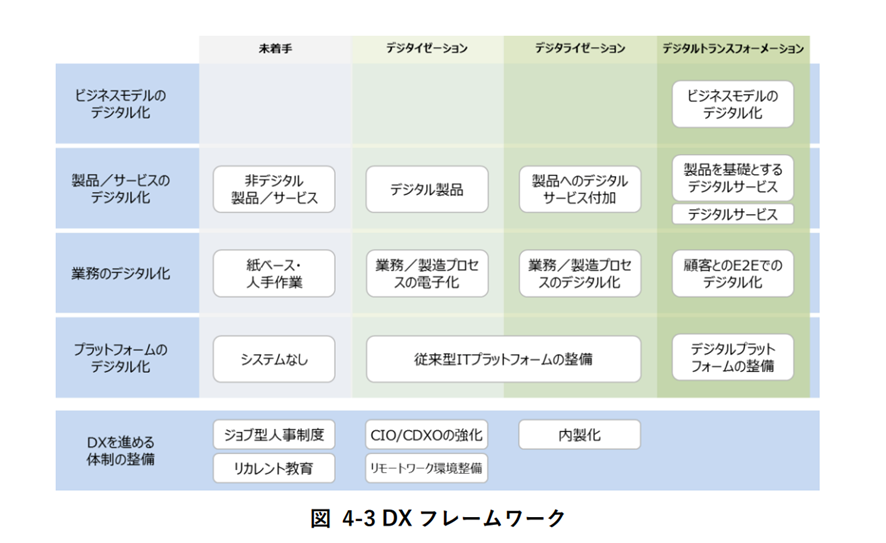

本ステップの検討には経済産業省の「DXレポート2.1」のフレームワークが役に立ちます。

自社の業務、製品/サービス、ビジネスモデルのそれぞれが、どの程度までデジタル化された状態を理想とするかを、市場環境や自社の特性を踏まえ、検討しましょう。

例えば、業務のデジタル化すら進んでいない企業であれば、3年後までにまずは業務のデジタライゼーションを目指す。一方で、業務のデジタル化が進んでいる企業であれば、3年後までに製品/サービスやビジネスモデルのデジタルトランスフォーメーションを目指す。といったビジョンの設定が考えられます。

ステップ2:自社の現状と課題を把握する

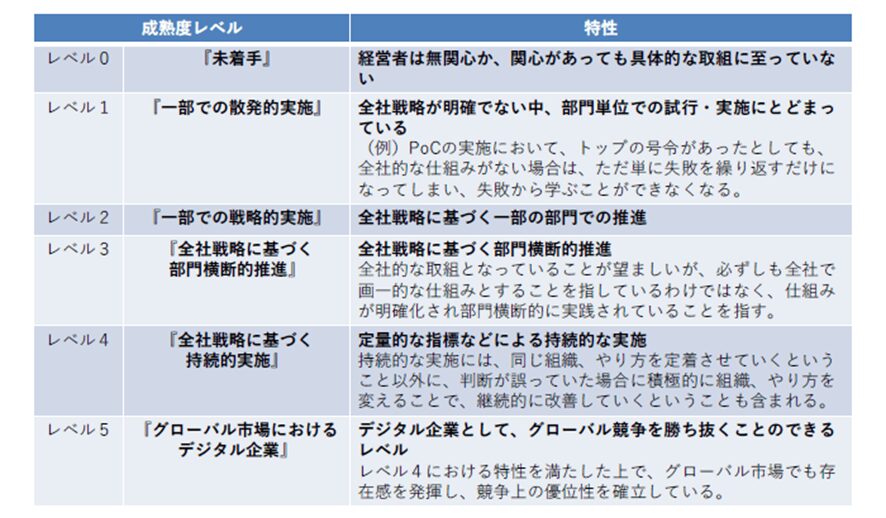

続いて、自社が現状どの程度DXを推進できているのか、ビジョンの実現に向け何が課題なのかを把握しましょう。

本ステップの検討には、IPA(独立行政法人情報処理推進機構)の「DX推進指標」を活用することで、企業文化、推進体制、人材育成など、多角的な観点から評価を行うことができます。

それぞれの観点における自社の成熟度のレベルを把握することで、特にDX推進が遅れているポイントを明確にすることができ、その後の戦略や計画の策定に活かすことが可能です。

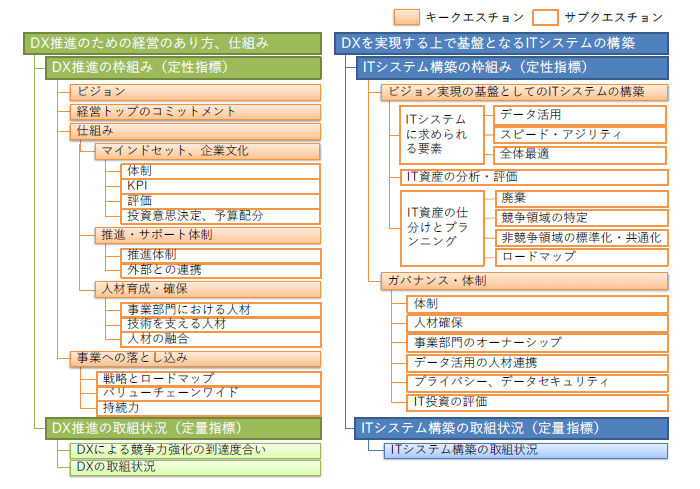

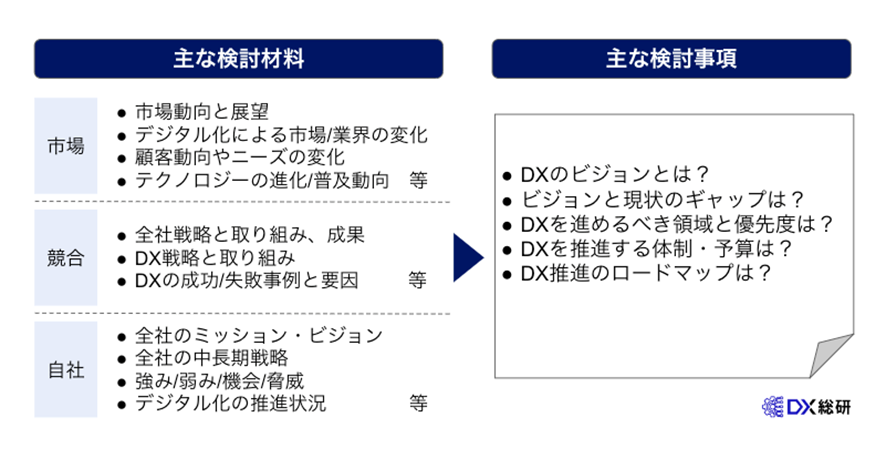

ステップ3:DXに関する戦略と計画を策定する

前ステップで策定したビジョンと自社の現状・課題に基づき、DXに関する戦略・計画を策定しましょう。

検討すべき項目は上記画像のように多岐に渡りますが、特に重要なのは、「戦略=デジタル化の優先度付け」です。

デジタル化の対象や取り組み内容の候補は極めて幅広いため、バラバラと取り組みを進めてしまうことでリソースが分散し、思うような成果が上がらないというケースは少なくありません。

そのため、取り組みの候補を幅出し・整理した上で、DXを推進しやすくインパクトも期待できる取り組みから着手し、その後難易度が高くよりインパクトの期待できる取り組みにシフトしていくといった進め方が有効となります。

例えば、受発注のやりとりに関する膨大な作業の効率化を重点課題とした企業であれば、まずは資料のペーパーレス化や印鑑の電子印化を進めた上で、その後一連の受発注プロセスをデジタル活用により自動化するといった進め方が考えられます。

※300事例の分析に基づく、企業のDX推進方法の13つの王道パターンと最新事例をまとめた資料をダウンロード頂けます。

ステップ4:DX推進チームを構築する

DXを推進するには、ビジョンや戦略を社員に周知し、現場からの課題を吸い上げながら、各部門と連携・調整し、実行支援も行う、DX推進専門のチームが必要になります。

そのため、DX推進チームのメンバーには特に、デジタルへの知見、コミュニケーション能力、業務の知見などのスキルが求められます。

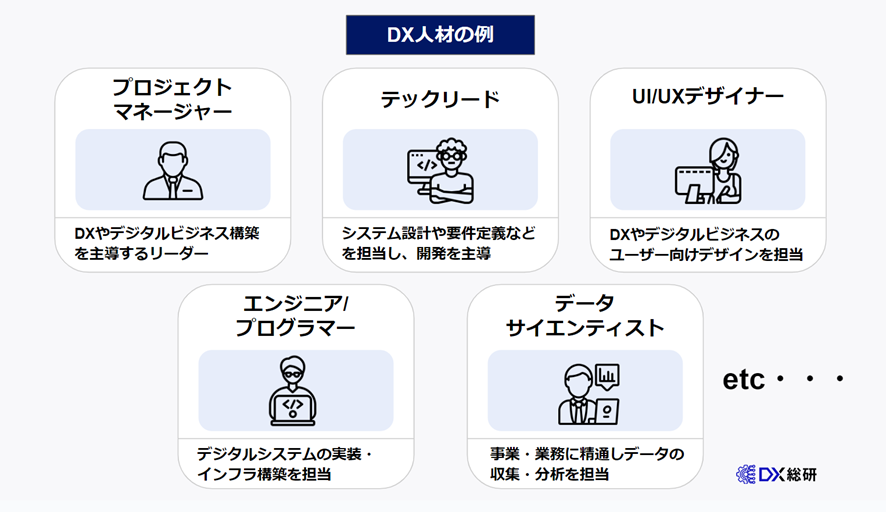

また、DX人材の具体的な職種の例は以下の通りです。

- プロジェクトマネージャー:DXやデジタルビジネス構築を主導するリーダー

- テックリード:システム設計や要件定義を担当し、開発を主導

- UI/UXデザイナー:DXやデジタルビジネスのユーザー向けのデザインを担当

- エンジニア:デジタルシステムの実装・インフラ構築を担当

- データサイエンティスト:事業・業務に精通しデータの収集・分析を担当

これらのDX人材の確保には、外部ベンダー等の人材を活用する方法と、社員に対するDX人材育成を実施する方法があります。

DX推進のスケジュールや、社員のDXスキルの有無、既存業務を含めたリソースの有無などを考慮し、自社に最適な方法を選択しましょう。

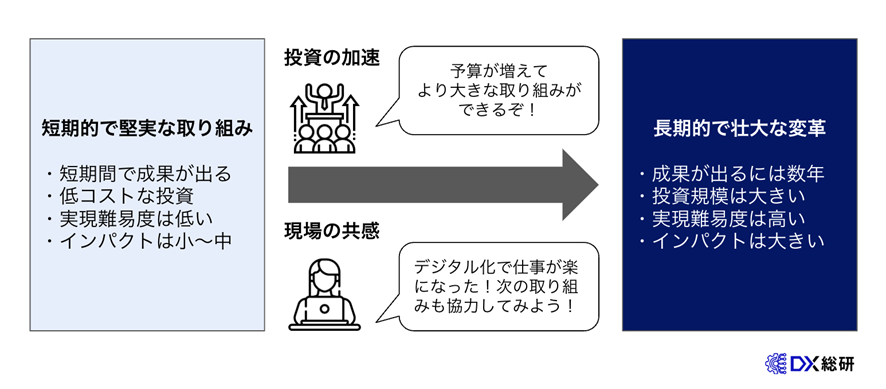

ステップ5:デジタル化により業務効率を向上させる

これまでに策定したビジョン・戦略・計画に基づき、実際に業務効率化に向けたデジタル化を推進していきましょう。

ここで、いきなり全社単位や部門横断の大規模なDXに着手してしまうと、デジタル化の難易度が高く、成果が出るまで長期間を要し、コストも膨大になってしまいます。

そこで、デジタイゼーション(書類で管理していたデータをクラウド上で一元管理する等)やデジタライゼーション(RPAの導入によりデスクワークの一部を自動化する等)など着実に成果の上がる取り組みを、特定の事業部や部門単位から進めるのがおすすめです。

前のステップまでは比較的トップダウン的な取り組みですが、本ステップからはいかに現場の各社員と深く対話し、小さな成功を積み重ねるというボトムアップ的な取り組みが重要です。

これにより、多くの人材から共感と信頼を勝ち取り、DX推進に巻き込んでいくことで、より大規模なDXの推進が可能になります。

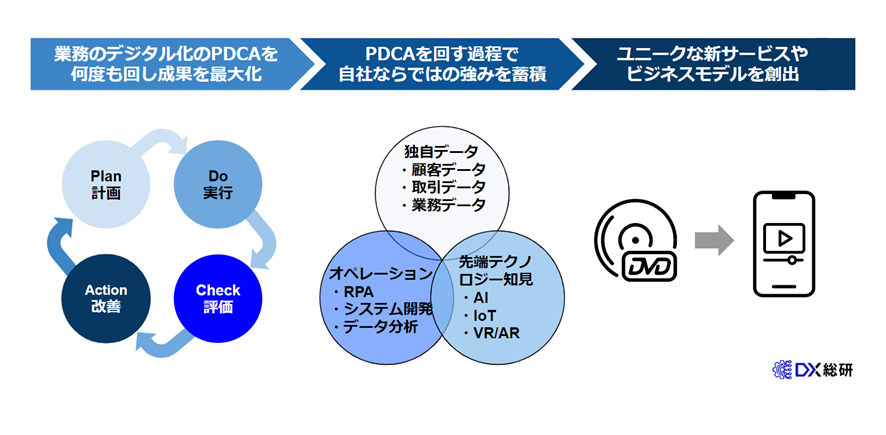

ステップ6:PDCAを回し、ビジネスモデル変革まで繋げる

業務のデジタル化を進めることで、企業は今まで見えていなかった業務や顧客に関する様々なデータを収集・蓄積・可視化できるようになります。

これらのデータを分析し、新たな業務の課題やビジネスチャンスを発見し、取り組みを改善するというPDCAサイクルを、数ヶ月単位で何度も回すことで、大きな成果を上げることが可能です。

さらに、PDCAサイクルを回し続けることで、自社独自の詳細な顧客データやより効率的なオペレーション、先端技術活用のノウハウなどの強みが蓄積されていきます。この強み蓄積こそが、他社には真似できない、ユニークな新サービスやビジネスモデルの創出の源泉となります。

金融DXを成功させるための5つのポイント

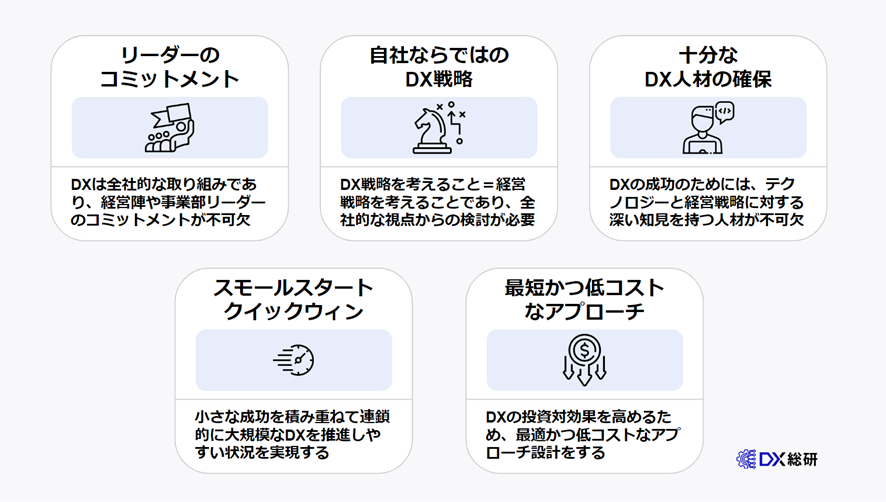

金融DXを成功させるためのポイントとして、以下の5つが挙げられます。

- ①リーダーのコミットメントにより社内を巻き込む

- ②自社ならではのDX戦略を策定する

- ③十分なDX人材を確保する

- ④スモールスタートクイックウィンを実現する

- ⑤ゴールへの最短かつ低コストなアプローチを設計する

それぞれのポイントについて分かりやすく紹介していきます。

※300事例の分析に基づく、DXの成功に向けて外せない25のポイントをまとめた資料をダウンロード頂けます。

⇒DX成功へのチェックリストの資料ダウンロードはこちら(無料)

①リーダーのコミットメントにより社内を巻き込む

DXは、個別業務のデジタル化だけでなく、全社規模の業務やビジネスモデル、組織文化の変革など、会社のコアとなる部分を大きく変えていく取り組みです。

そのため、経営陣や事業部のリーダーが起点となり、DXのビジョン・方針を明確に示し、社内全体を強力に動かしていく必要があります。

具体的には、「どのような中長期的なDXのビジョンを描くのか」、「業務や顧客体験、ビジネスモデルをどのように変えていくのか」、そのために「どの程度人材や予算を割り当てていくのか」などに対して、大きな権限を持って意思決定をしていくことが求められます。

一方で、経営陣やリーダー陣がDXに対する危機意識が低い場合などは、DX推進部門や経営企画部門などが主導し、リーダー陣を含め、DXに関する社内向けの勉強会/ワークショップを実施することも有効です。

②自社ならではのDX戦略を策定する

あらゆる人・モノ・コトがインターネットと繋がる現代で、人々の生活や業務、ビジネスの主戦場は、リアルの世界からデジタルの世界に加速度的にシフトし続けています。

その変化を踏まえ、いかにデジタルを活用し競争優位性を築いていくかは、全ての企業の経営戦略を考える上で必須のテーマとなっており、DX戦略を考えること=経営戦略を考えること、と言っても過言ではありません。

そのため、DX戦略を策定する際は、特定の事業部/部門×個別の業務×デジタル化という範囲で考えたり、同業他社が進めている取り組みをベースにして考えるといった、個別具体的なアプローチではなく、より中長期や全体のアプローチから、全社のビジョンや経営戦略、テクノロジートレンドや業界への影響などと連動させて考える必要があります。

③十分なDX人材を確保する

DXの成功に向けては、テクノロジーと経営戦略に対して深い知見を持つプロジェクトマネージャーや、専門的なスキルを有するエンジニア、デザイナーなどのDX人材を十分に確保することが必須となります。

本来であれば、既にDX人材が社内にいればよいのですが、ほとんどの日本企業で人材が不足しているという現状があります。

また、市場全体として人手不足で、DX人材の争奪戦となっており、採用も思うようには進められないというケースも多く見られます。

そのため、足元のDX推進にむけては、経営課題とデジタルの両方に精通した外部のエキスパートを活用しながら、中長期目線では実践や研修を通じた人材育成をしていくといったアプローチが有効です。

※DX総研では経験豊富なコンサルタントによる、DXに関する個別無料相談会を実施しております。自社に合った推進方法や進め方などでお困りの方は、お気軽にご相談ください。

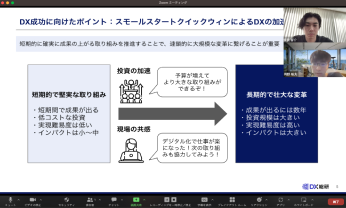

④スモールスタートクイックウィンを実現する

DXがなかなか進まない理由として、業務や組織を大胆に変えていくことが必要な一方で、全社規模の大きな成果が上がるまでには5年程度を有するという点があります。

そのため、取り組みの方向性が正しくても、短期間では成果が見えにくいことから、部門間の軋轢や現場からの反発が生まれ、変革のスピードが落ちてしまうケースが少なくありません。

そこで、全社単位でのインパクトは小さくとも、比較的短期で成果が出る取り組みを進め、その成果を社内外に発信し巻き込んでいくことは非常に有効です。

取り組みの例としては、アナログデータのデジタル化や各種データの一元管理化、業務自動化ツールの導入などが挙げられます。

これらの取り組みにより小さな成功を積み重ね、他部門のリーダー陣や現場の社員のマインドが徐々に変わっていくことで、連鎖的に大規模なDXを推進しやすい状況を実現できます。

⑤ゴールへの最短かつ低コストなアプローチを設計する

業務の現状や課題を踏まえて設定したゴールに向けて、最適かつ低コストなアプローチ設計をすることは、DXの投資対効果を飛躍的に高めます。

そもそものDXの目的は、業務を効率化することや顧客により良い製品/サービスを届けることです。

一方で、「DXプロジェクトをやるぞ!」となると、本来目的であるはずのデジタル化自体が目的になってしまい、競合が取り組んでいるからといった理由で、自社にマッチしない大掛かりなデジタル化をすすめてしまうケースが少なくありません。

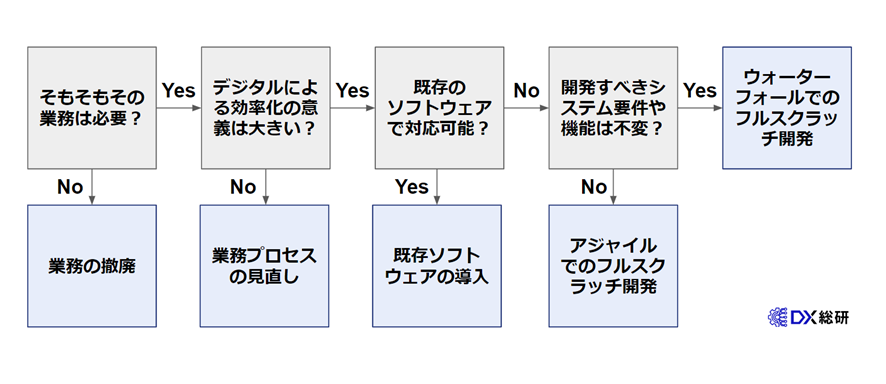

もし大規模なシステム開発をせずに効率化を実現できるのならそれがベストであり、そもそも業務は必要か、効率化のインパクトは大きいか、SaaSの導入で解決できないか、アジャイルな進め方で小規模なPoCで仮説を検証する余地はないか、などより幅広い視点で検討をするようにしましょう。

DXの実行フェーズになっても、デジタルへの知見はもちろんですが、全社単位での経営の視点や戦略思考が必要になります。

DXに関する活用個別無料相談会実施中

DX総研では、DXに関する個別無料相談会を実施しています。

各社様のご要望に合わせ、最新の市場動向や具体的な活用アイデアなどを、個別のオンラインMTGにて、無料でご紹介させていただきます。

以下のようなお悩みをお持ちのご担当者様は、この機会にぜひお申込みください。

- 自社がデジタルを活用してどんなことができるか知りたい

- DXをどのように進めれば良いか分からない

- 自社にデジタル活用の経験や知識のある人がおらず困っている